医師なら知っておきたい、個人型確定拠出年金「iDeCo」とは

平成29年1月、個人型確定拠出年金(個人型DC)の利用範囲が広がりました。愛称は、英語表記「Individual-type Defined Contribution pension Plan」から取った「iDeCo(イデコ)」。自営業者などに限られていた加入者の範囲が会社員や公務員、専業主婦/夫などにも広がり、20歳以上60歳未満の、現役世代のほとんどの人が利用できるようになりました。

老後の資金を積み立て、節税対策にもなるiDeCoとはどんな制度なのでしょうか。同シリーズの「第4回 いくらもらえる? 勤務医の年金」では勤務医の方の年金について考えましたが、今回は勤務医・開業医問わず、医師の皆さんのマネープランの参考になれば幸いです。

そもそも年金制度とは

年金には国が運営する公的年金と、企業などが運営する私的年金があります。公的年金のうち国民年金は20歳になると国民全員が加入することになっています。そのため基礎年金とも呼ばれ、年金の「1階部分」として老後の生活を支える存在です。平成28年度の支給額は満額で年780,100円です。

また、平成27年10月から主に会社員が加入する厚生年金と、主に公務員が加入する共済年金が統一され、厚生年金に一本化されました。厚生年金の加入者はサラリーマン、公務員、私立学校教職員となり、法人の病院、大学病院などの勤務医も含まれています。厚生年金は国民年金に上乗せしたかたちの「2階部分」にあたります。

個人型確定拠出年金とは

個人型確定拠出年金(以下iDeCo)は、公的年金制度に加入している60歳未満のほとんどの人が利用できる私的年金の一つです。「1階部分」の基礎年金、「2階部分」の公的年金に上乗せして受給可能な「3階部分」の私的年金になります。

iDecoでは加入者自身が運用商品を選び、積立金を毎月拠出して運用します。受け取りは原則60歳からで、「掛金が所得控除の対象となる」「受給の際は退職所得控除や公的年金等控除を受けられる」など、税制上のメリットがある制度です。

これまでの個人型確定拠出年金には、会社員や公務員のうち企業年金がない(厚生年金のみの)企業に勤めている人しか加入できませんでした。それが今回の利用範囲拡大に伴い、現役世代のほとんどの人が加入でき、厚生年金や企業年金などの加入者も利用できるようになりました。

ただし、企業の年金の状況によっては利用できないケースがあります。厚生年金以外で企業が導入する年金制度には、給付額が保障されている「確定給付型」と、拠出額が決まっている「確定拠出型」があります。このうち確定拠出型を導入している企業は、規約において従業員が追加して拠出する「マッチング拠出」かiDeCoのどちらを利用するか規定する必要があります。これらは併用できないため、マッチング拠出を選んでいる企業の従業員はiDeCoに加入できません。マッチング拠出の利用は従業員の任意で、限度額は事業主の拠出額と同額です。

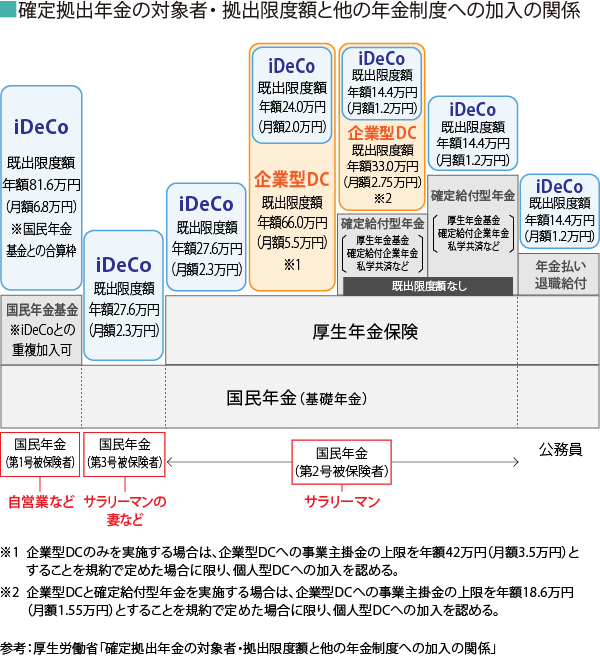

加入者の区分とiDeCoの拠出限度額

先述したように、iDeCoの加入対象は、現役世代の多くの人に広がりました。ただし、対象者全員が同じように掛金を拠出できるわけではありません。iDeCoのほかに加入している年金の状況により、拠出限度額が異なります。

20歳以上60歳未満のすべての人が加入する国民年金では被保険者の区分があります。

第1号被保険者……自営業者、農業者、学生等

第2号被保険者……会社員、公務員

第3号被保険者……第2号被保険者に扶養されている配偶者(年収130万円未満)

拠出限度額が最も高いのは自営業者等で月額68,000円です。国民年金基金に加入している場合はiDeCoとの合計額になります。医師では開業医やフリーランスの方が該当します。

次いで基礎年金(国民年金)と厚生年金に加入し、企業年金等には加入していない人が月額23,000円です。厚生年金のみ実施している医療法人や大学病院に勤務する医師の方はこの区分にあたります。

企業年金等を導入している企業においては、企業型確定拠出年金(企業型DC)にのみ加入している場合月額20,000円、それ以外は月額12,000円になります。基礎年金、厚生年金、企業年金の3段階の老後の備えがあるため、拠出限度額が少ないのが特徴です。勤務医の方は、この区分に該当する場合も考えられます。

iDeCo加入を検討する際は、勤務先の年金を確認しましょう。

iDeCo加入者が選べる運用商品

iDeCoに加入する際は、国民年金基金連合会に登録されている「運営管理機関」を選び、申し込みます。運営管理機関は銀行や信用金庫、証券会社、保険会社などの金融機関で、2016年12月時点で205社あります。加入者は申込先で提示される運用商品の中から運用する商品を選びますが、掛金のほかに加入時手数料や毎月の口座管理手数料などが必要です。

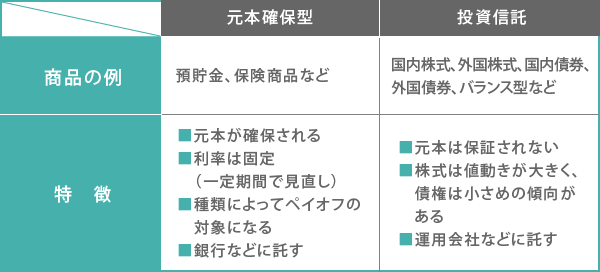

提示される運用商品は、運営管理機関ごとに取り揃えが異なります。厚生労働省は、「運用商品を選定・提示する者は、必ず3つ以上の商品を選択肢として提示する」ことを定めていますが、実際には20種類程度以上の商品が示されることが多くなっています。取り扱われる運用商品は、主に以下のように分類されます。

iDeCoの特徴(メリット・デメリット)

最大の特徴は、iDeCoの加入者自身が積立金の運用を行う点です。老後の資産を増やすために、自分のお金で投資や貯蓄を行います。そのため、資産運用の知識が必要になりますし、運用の成績が良くても悪くても、確定給付型年金などと違い自分で受け止めることになります。ここからは、制度のポイントをメリットとデメリットに分けて取り上げます。

◎メリット

・税制の優遇措置があり、節税対策になる

- 1.掛金が全額所得控除

- 2.運用益が非課税

- 3.年金としての受給で公的年金等控除、一時金としての受給で退職所得控除

iDeCo加入者は掛金が全額所得控除となり、元々の課税所得額から掛金額を差し引いた額が、新たな課税所得になります。そのため累進課税の税率が高い高所得者ほど、節税効果が大きくなります。

・運用方法、拠出額を加入者自身で決めることができる

拠出額を自分で決定できるため、無理のない範囲で運用することができます。また、運用商品の変更、掛金額の変更(原則年1回)も可能です。

・運用が好調だと年金額が増える

利益は非課税でそのまま運用に回すことができ、受給時に利益が生じていれば、年金の増額につながります。確定給付型の年金にはない魅力です。ハイリターンを狙う積極的な運用も可能です。

・年金資産の持ち運びができる

転職する場合、企業型確定拠出年金(企業型DC)を導入している転職先へは、非課税で年金資産の移換ができます。これを資産の持ち運び(ポータビリティ)といいます。また、企業型確定拠出年金を実施していない転職先や第1号被保険者になった場合は、iDeCoの加入資格・年金資産を引き続き保有できます。

確定給付型の企業年金でもポータビリティ制度がありますが、「転職先企業の制度の規約と本人の同意」が要件とされており、持ち運びができず転職先でゼロから企業年金を積み立てることになってしまうケースがあります。ポータビリティに関して、iDeCoは自分の資産を守りやすい制度だといえるでしょう。

・遺族が死亡一時金を受け取れる

ほかの年金制度にもいえることですが、加入者が死亡したとき、遺族が資産残高を受給できます。家族への、「もしもの時」の資金を準備できるということになります。

・まとめて受け取ると退職金所得控除が適用される

運用を終え、確定拠出年金を一度にまとめて受け取ると退職金所得控除が適用されます。退職金と同じ扱いになり、所得税と住民税がかかりません。

▲デメリット

・投資のリスクを加入者自身が負う

年金の思わぬ損失にならないよう、最大限配慮したい点です。運用が不調であれば、年金額が掛金の額を下回ることもあります。元本確保の有無の確認はもちろん、運用上のリスクの理解も不可欠です。

・途中の引き出しができない

iDeCoは老後の資産形成のための制度であるがゆえに、税制上の優遇措置が取られています。そのため、原則60歳まで引き出すことができません。

また、一括ではなく通常の年金のように分割して受け取る場合、公的年金等控除が適用される額を超えると非課税になりません。例えば65歳未満では、国民年金や厚生年金などと合計して年間70万円未満が非課税となっています。

・管理手数料などのコストがかかる

加入時手数料や口座管理のための手数料などがかかります。利益の少ない運用商品の場合、コストが利益を上回ってしまい、資産が減ることも考えられます。加入の際には、コストを踏まえた支出の検討が必要になります。

このようにメリット・デメリットを並べてみると、iDeCoは資産運用に積極的で、知識がある高所得者層に向いている制度といえそうです。

※上記のメリット・デメリットは平成29年1月時点の情報です。

*

iDeCoは扱いの難しさもありますが、将来の勤務形態に関わらず、心強い老後の備えになり得る年金制度です。ただしデメリットもあるため、運用には正しい理解が必要です。興味のある方は、国民年金基金連合会や運営管理機関に相談をしてみると、理解が深まるのではないでしょうか。

この記事が、資産運用や将来設計について考える際の一助となれば幸いです。

(文・エピロギ編集部)

<参考>

石森久雄『確定拠出年金 iDeCoの手続きと運用が自分でスラスラできる本』(KADOKAWA、2016年)

厚生労働省「確定拠出年金制度の概要」

http://www.mhlw.go.jp/stf/seisakunitsuite/bunya/nenkin/nenkin/kyoshutsu/gaiyou.html

日本年金機構「公的年金の種類と加入する制度」

http://www.nenkin.go.jp/service/seidozenpan/shurui-seido/20140710.html

国民年金基金連合会「iDeCo よくあるご質問」

http://www.npfa.or.jp/401K/join/faq.html#faq225

厚生労働省「確定拠出年金の対象者・拠出限度額と他の年金制度への加入の関係」

http://www.mhlw.go.jp/stf/seisakunitsuite/bunya/nenkin/nenkin/kyoshutsu/taishousha.html

厚生労働省「運営管理期間登録業者一覧」

http://www.mhlw.go.jp/stf/seisakunitsuite/bunya/nenkin/nenkin/kyoshutsu/un-eikanri.html

損保ジャパン日本興亜DC証券「元本確保型商品のしくみと特徴」

http://www.sjnk-dc.co.jp/operation/chapter02/

損保ジャパン日本興亜DC証券「投資信託のしくみと特徴」

http://www.sjnk-dc.co.jp/operation/chapter03_01/

預金保険機構「預金保険制度の概要」

http://www.dic.go.jp/shikumi/gaiyo/

個人型確定拠出年金ポータル「節税メリットシミュレーション」

http://www.jis-t.kojingata-portal.com/about/setsuzei.html

高橋成壽「個人型確定拠出年金iDeCoをやらないほうがいい人」(PRESIDENT Online)

http://president.jp/articles/-/21047

【関連記事】

医師が得する"お金"のハナシ|第4回 いくらもらえる? 勤務医の年金

医師が得する"お金"のハナシ|第2回 勤務医の確定申告

医師が得する"お金"のハナシ|第9回 勤務医の自腹出費を削減できる?「特定支出控除」の基礎知識

公式SNS

公式SNS

コメントを投稿する